【信用卡】新冠肺炎疫情導致消費緊縮?我們還能從發卡銀行那兒得到更多刷卡回饋嗎?

在四月中旬檢視台灣信用卡發卡銀行的相關統計資料時,發現台灣美國運通在今年1月及2月時的簽帳金額和有效卡平均簽帳金額有大幅度下滑的現象,因此,我曾撰寫並發佈一篇文章「新冠肺炎疫情讓美國運通卡的優勢成為最弱的環節」(2020/04/21),當時認為由於台灣美國運通卡強調高品質吃喝玩樂的生活型態、以及高額剛性年費的特性,持卡人在疫情衝擊得當下,緊縮相關消費,讓台灣美國運通也成為疫情衝擊的受災戶。但台灣持卡人的信用卡刷卡消費,真的在疫情衝擊下有這麼嚴重的縮減?因此,我等待金管會公佈3月份的信用卡統計後,檢視今年第一季信用卡市場整體概況。

※簡單瞭解發卡的主要成本與營收來源※

發卡成本:發卡組織授權金、信用卡福利(刷卡現金/紅利/哩程回饋)與權益(旅平險、機場接送、機場貴賓室、道路救援、停車場…等等)、以及經營信用卡業務所需的人力/行銷/系統建置…等等。

發卡營收:主要為刷卡手續費(發卡銀行、收單行、發卡組織拆分)、預借現金手續費、循環利息、年費(台灣市場主流是免年費或符合特定條件免年費)、以及各種申請手續費(例如:掛失補發手續費)。

由於金管會明文限制發卡銀行的循環利息、各項手續費的上限,因此,對發卡銀行而言,除了刷卡手續費以外的營收來源被大大限制,若是要提供高額的刷卡現金/紅利/哩程回饋,發卡銀行在信用卡部門的利潤就會相對壓縮許多。曾有發卡銀行的高層表示,若某張信用卡的國內現金回饋率在1%以上,對大多數的發卡銀行來說,幾乎不太可能從這張信用卡賺到錢。由於沒有真實的營收報表作分析,無法精確地證實到底信用卡刷卡回饋超過哪個門檻即會導致不賺錢或虧錢,但可以想像,要在台灣經營信用卡業務,似乎不是那麼容易。

所以,基於銀行經營信用卡不易,熱衷於發行信用卡的本土銀行,大多會以取得用戶、銀行業務的交叉行銷下手,讓賠在信用卡業務、在貸款/投資/保險或其他業務裡賺回來。

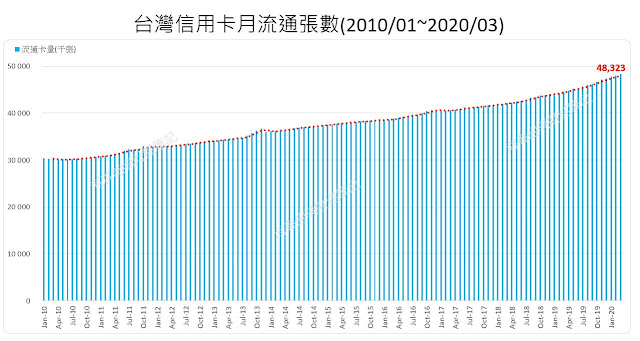

※信用卡流通張數持續增加※

截至2020年3月底,國內有33間發卡機構,共發行4,832萬張信用卡,過去六個月有消費紀錄者(有效卡率)占67%,亦即有效卡約3,216萬張。過去十年間(2010/01~2020/03)幾乎每個月都呈現發卡量淨增的現象,但有效卡率在近年仍能持續維持在67%左右,可以看出發卡銀行為了讓每張卡呈現持續活躍使用的狀態,努力以各種促刷活動、開發各種刷卡場景(例如:超商/速食店),以維持有效卡率。

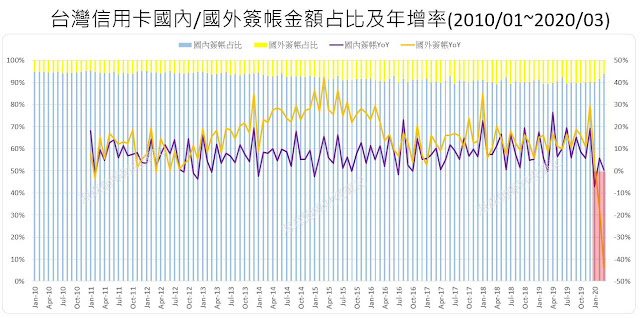

以國內/國外簽帳金額占比來看,主要是以國內簽帳金額貢獻約九成的比例。在2013年6月之前,國外簽帳金額占比僅5%~6%之間;自2018年起,國外簽帳金額才站穩8%的門檻,並且在近年有抵達10%~11%的比例。

※國外簽帳消費衰退顯著;國內簽帳消費力道未現強力緊縮※

再進一步看逐月國內/國外簽帳金額的年增率,在過去10年裡(123個月),國內及國外簽帳金額的年增率幾乎皆為正值,國內簽帳金額年增率僅出現9次負值、國外簽帳金額年增率僅出現4次負值。而今年1~3月,儘管受疫情影響,國內簽帳金額僅在1月出現年增率負值(-7%);而國外簽帳金額則在2月及3月受創嚴重,年增率各為-17%及-44%。

整體而言,1~3月份的整體(國內及國外)簽帳金額年增率各自為-6%、3%、-4%;1月份主要是受到國內簽帳金額衰退的影響,3月份則是國外簽帳金額衰退幅度超過4成,拖累整體。而整個第一季簽帳金額較去年同期衰退3%。

由於國外簽帳金額占整體比例不及一成,且受疫情影響衝擊國外簽帳消費,因此稍微拖累整體簽帳金額的表現。換言之,若疫情持續延續,國外簽帳金額年增率仍可能持續下滑,各家發卡行若想要維持整體簽帳金額能持平或成長,勢必得加大國內簽帳的促刷力道。

另外,從國內簽帳金額的狀態來看,消費者在國內消費的刷卡力道並沒有因為全球疫情狀態嚴峻,而有較大規模的收手或緊縮的狀態。

※可以不用太擔心預借現金的問題※

再來看一下預借現金金額。

先前有報導,由於疫情衝擊就業和薪資,所以卡友透過信用卡預借現金來取得資金,以做為生活或事業經營的週轉,並且擔憂卡債風暴重現。

但以過去10年(123個月)預借現金金額的移動平均來看,沒有出現很明顯的暴衝狀態。而今年第一季的預借現金金額約為58億元,較去年同期(59.5億元)下降2%。所以,目前似乎不用擔憂預借現金會造成下一次的卡債風暴。尤其是台灣人在經歷過卡債風暴後,深知預借現金的高額手續費及循環利率,在現今的低利環境下,會有其他更低成本的融資方式(諸如信貸/房貸增貸)。更何況是在疫情期間,仍有更多且更有利的政策性融資方式。

※國內的簽帳消費力道還在;可以期待某些發卡銀行針對國內刷卡推出的短期加碼活動※

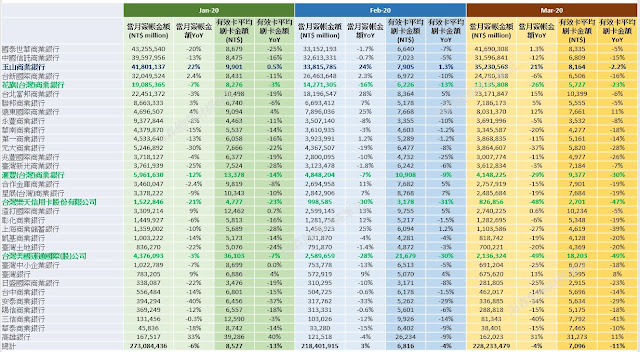

最後,大致看看33間發卡銀行(機構)在今年首三個月的表現。由於金管會所發佈的數據中,無法區辨各發卡銀行(機構)的國內及國外簽帳金額,也無法深入觀察各類型產品線(現金回饋/紅利/哩程)的狀態,因此,僅以整體的簽帳金額及有效卡平均刷卡金額來觀察。

>有效卡數前10大的版圖長期以來沒有太大改變。但玉山銀行在近一年裡新增近百萬張卡,有效卡數也增加約80萬張,與國泰世華和中國信託的距離越來越近。另外,玉山信用卡簽ˋ帳金額較無受到疫情衝擊。

>本土發卡銀行在今年第1季的三個月份裡,簽帳金額及有效卡平均每月簽帳金額的表現不一。有效卡的平均每月簽帳金額大多較去年同期是屬於衰退,主因在於大多發卡銀行(機構)在衝發卡量,當淨增量放大,簽帳金額成長有限的前提下,自然會拉低有效卡的每月平均簽帳金額。

>6家外商發卡銀行(機構)中,花旗、匯豐、樂天、美國運通等在今年第1季的三個月份裡,簽帳金額及有效卡平均刷卡金額皆較去年同期有顯著的衰退。

由於各家發卡銀行的操作策略與步調不見得相似或一致,若以整體信用卡簽帳狀態與有效卡平均刷卡金額來看,為了弭補國外簽帳金額的缺口,發卡行勢必得加重國內促刷的資源,換言之,卡友們有機會看到發卡銀行進行短期刷卡回饋加碼的活動。

針對信用卡產業在疫情期間的衝擊與發展,大致是如此。但假如我們把國內簽帳金額當作全球疫情衝擊下國內消費力道的指標,那麼,我們是幸運的。從數據上來看,國內簽帳金額並未有大幅度的衰退,顯示消費力道還在。

【更多內容,請關注「海森飽嗝財經筆記」】